住宅ローンに関するさまざまな課題をテクノロジーで解決し、家を得る全ての人に「最高の住宅ローン」を提供できる社会の実現を目指す住宅ローンテックベンチャーとして2016年に設立したiYell株式会社。同社が提供している国内No.1の住宅事業者向けクラウド型住宅ローン業務支援システム「いえーる ダンドリ」は、2,500社以上が導入しており、月間1,000件の審査申込を行う住宅ローンの専門家チームのサポートによって、多くの住宅・不動産会社の売上増加に貢献している。そこで、今回は共同創業者 兼 取締役執行役員 小林 紀雄氏にインタビューを実施。創業の背景、「いえーる ダンドリ」によってどのように住宅事業者の住宅ローンの業務効率化を支援しているのかについて伺った。

INDEX

- 住宅ローンのスペシャリストとして、業界負の解消を目指し創業

- 「いえーる ダンドリ」で住宅事業者の住宅ローンの業務効率化支援

- リピート率を上げるため、カスタマーサクセス(CS)を強化

- 「いえーる ダンドリ」の業務効率化支援による効果

- 業界の慣習を変えていくことで、住宅流通性を高めたい

住宅ローンのスペシャリストとして、業界負の解消を目指し創業

住宅ローンの業務削減及び売上増加といった事業成長を支援する住宅ローンテックベンチャーとして、2016年に創業した同社。創業メンバーである小林氏は、代表取締役兼CEO 窪田光洋氏とは前職の住宅ローン専業金融機関の同僚という間柄だ。窪田氏と共に、同社を立ち上げた背景について伺った。

小林氏: 前職で不動産仲介会社様の案件を中心に約1,500組の融資を経験するなかで、「誰から買うか」ということが顧客満足度に大きく影響すると感じていました。住まい探しはどうしても家のスペックに目がいきがちですが、購入までの体験が良くなければいい思い出や満足度に繋がらない。そのために自分たちができることは何か? ということをずっと考えていました。エンドユーザーは住宅・不動産会社さんに対してお金の相談にしっかり乗ってくれるかどうかを重視しているので、資金面の話をしっかりするかどうかで満足度は大きく左右されます。しかし、多くの住宅・不動産会社さんはお金の面でのスペシャリストではないというところにギャップが生じていました。アメリカなど多くの先進国では、不動産はリアルターが、ファイナンスはモーゲージブローカーがそれぞれ担う、というかたちで分業することが法律で決まっています。完全に分業化することで、健全な不動産取引の環境を構築しているのです。日本では不動産もファイナンスも一手に住宅・不動産会社が担う構造になっているので、お金の話はどうしても事業者寄りになりがち。これがギャップを生んでいる大きな要因になっています。

iYell株式会社 共同創業者 兼 取締役執行役員 小林 紀雄氏

iYell株式会社 共同創業者 兼 取締役執行役員 小林 紀雄氏

小林氏: また、不動産物件情報交換のためのネットワークシステム「レインズ(REINS)」には、物件の最終契約価格を掲載するルールにはなっているものの、実際は当初の販売価格のまま変更していない会社も多い。そこで何が起こるかと言うと、実際の契約価格に上乗せしてローンを申請する、といった不正行為です。本来は住宅ローンの対象としては認められない車などのローン分を“ふかした”金額で住宅ローンを組む、といった不正が行われやすくなっています。そこで、前職で培ったローンの知識と経験の強みを活かして、こうした業界の負を解消したいと思ったのが一番の理由です。

また、前職で窪田と共に新規事業を任された時に、メンバーとのコミュニケーションを大事にしながらチーム一丸となって取り組み、結果的に事業を成功させた経験を基に、働きがいのある組織づくりをしたいという強い想いもありました。

「いえーる ダンドリ」で住宅事業者の住宅ローンの業務効率化支援

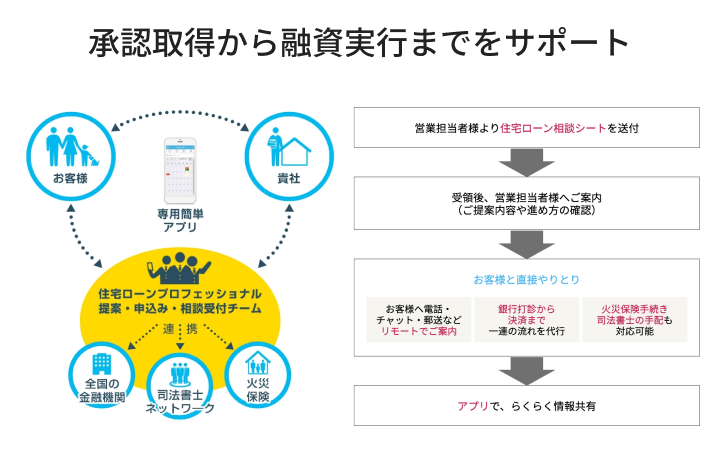

創業当初は住宅・不動産会社のマッチングサービスを行なっていたが、住宅・不動産会社のアナログかつ煩雑な業務の多さや、ブラックボックス化された住宅ローン審査による住宅販売機会の損失等の課題を解決するために、住宅ローンの業務効率化支援事業へとシフトした同社。住宅ローン業務支援システム「いえーる ダンドリ」は、住宅・不動産会社に対してエンドユーザーの希望に沿った最適な住宅ローン提案や手続きのためのサポートを行っており、業界経験の浅い方でも安心なサービスだ。

小林氏: 住宅ローン業務はそこまで業務負荷の高いものではないと思われるかもしれませんが、実際には資金の相談からローン審査、つなぎ融資手続き、融資の手続き、引渡し手続きと多岐にわたります。それらの業務をスムーズに行えるよう「いえーる ダンドリ」は支援しています。

お金の知識については覚えることの量と幅があり、なおかつ決してミスが許されないことから非常にハードルが高い。人材の入れ替わりが多い業界でもあるため、せっかく育成した人材がいなくなってしまうというマネージャーサイドのお困りごとの種でもあります。さらに、長らく金融機関との窓口として力を発揮していた人材が退職してしまうと、属人的なネットワークやノウハウがごっそり抜け落ちてしまうリスクが大きいのです。それゆえに、人材育成のハードルを低くしながら、金融機関のネットワークや住宅ローンに関しての知識を平準的なものにしていくことが重要になります。「いえーる ダンドリ」をご利用いただくことで、こうしたリスクを回避することができます。

一方で、弊社がエンドユーザーに対して実施したアンケート調査では、金利重視でネット銀行に興味を持たれている方が非常に多いことがわかりました。しかし、ネット銀行は分割融資に対応していないなど、従来の銀行のフローと異なることも多いのが実情。住宅・不動産会社はコントロールしづらさからネット銀行を避ける傾向にあり、エンドユーザーのニーズとのミスマッチが起こっているのです。今はYouTubeなどでローンについて解説する動画もたくさんあってエンドユーザーも知識が豊富。住宅・不動産会社さんは本業である家を建てる・売るということに注力できるよう、手段としてのローンはプロであるわれわれがサポートさせていただくのがベストだと考えています。

リピート率を上げるため、カスタマーサクセス(CS)を強化

順調に事業規模を拡大させていった同社だが、コロナ禍で状況が一変。先々の見通しが立たなくなり、組織体制の見直しをせざるを得ない状況に追い込まれた。小林氏は当時をこう振り返る。

小林氏: 創業以来、雇用形態関係なくフラットな組織づくりを目指してきたので、会社として思うところが大きい出来事でした。当時は資金調達を行い、無料でサービス提供範囲を広げる戦略を取るフェーズだったのですが、派遣社員の人員整理を経験し、ある程度売上を上げて資金をつくらないとコロナ禍のような有事の時に会社やメンバーを守ることができないと痛感しました。そこで、計画から1年前倒しでサービスの有料化に踏み切りました。軌道に乗ったタイミングで一度退職したメンバーの再雇用も行っています。声をかけたメンバーはみんな喜んでくれて、全員戻ってきてくれたんですよ。人に恵まれていると実感しましたね。

ホワイト企業大賞の「大賞」や「ホワイトベンチャー追求賞」など数々の賞をこれまでに受賞。入り口には賞状やトロフィーがずらりと並ぶ。

ホワイト企業大賞の「大賞」や「ホワイトベンチャー追求賞」など数々の賞をこれまでに受賞。入り口には賞状やトロフィーがずらりと並ぶ。

「いえーる ダンドリ」を有料化して事業者の利用が拡大していくと、サービスのリピート率の課題が浮き彫りに。利用開始してからローンを実行するまでの間に、サービス利用をやめて従来のやり方に戻ってしまうということが多発するようになったのだ。

小林氏: 1案件あたりのサービス利用期間は仲介で3〜4ヶ月、注文住宅では8ヶ月ほどで、非常にスパンが長い。途中で使い方が分からなくなってしまって利用を断念してしまわないように、しっかりとフォローしていく必要があると思い、カスタマーサクセス(CS)部門を立ち上げました。

「いえーる ダンドリ」の業務効率化支援による効果

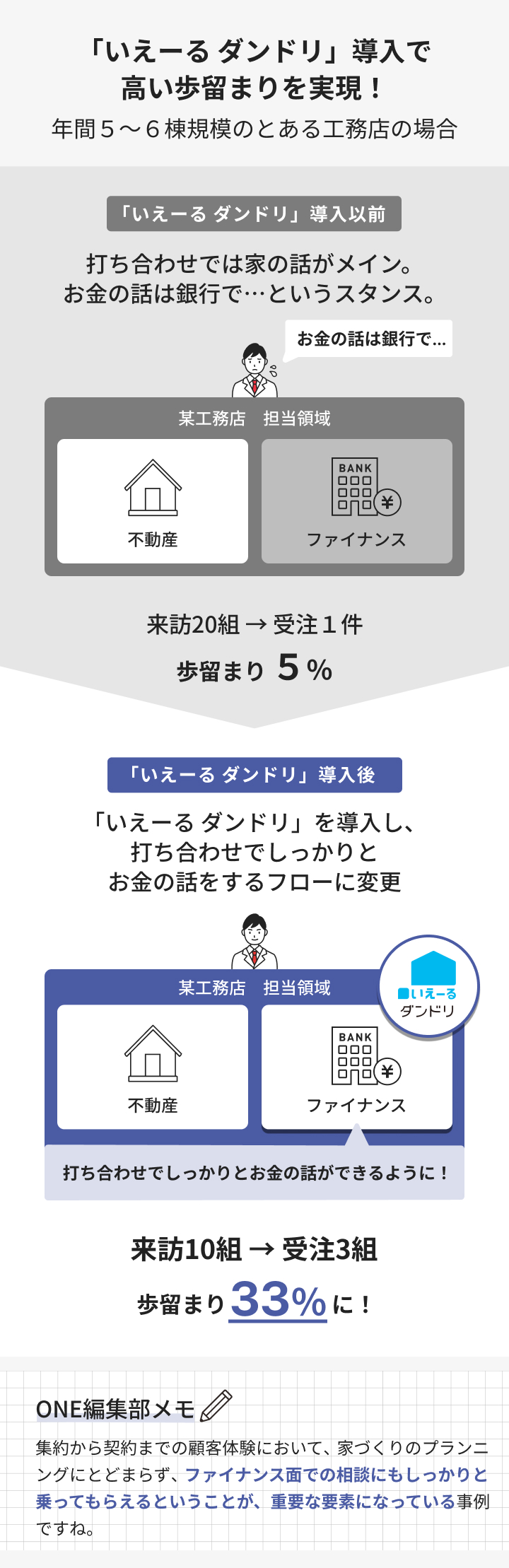

住宅事業者の営業活動全体のうち、約25%が住宅ローン絡みの業務といわれており、特に仲介領域にとってはかなりの業務割合を占めている。そのなかで同社の住宅ローン業務支援によって、住宅事業者は住宅ローン絡みの業務を圧縮させつつも、お金の相談にのってほしいというエンドユーザーのニーズにはしっかりと応えることができるようになり、売上増加にも大きく貢献している。

年間5〜6棟規模のとある工務店では、従来は打ち合わせ時にお金の話はほとんど金融機関に任せていた。その当時は来訪20組に対して1件の受注という非常に低い歩留まりだったが、「いえーるダンドリ」を導入し、打ち合わせ時にしっかりとお金についても話すように運用を変更したところ、来訪10組に対して3組の受注を獲得できるようになったという。

小林氏: 大手の住宅・不動産会社さんは最初に資金の話をするフローになっている会社もありますが、まだまだそうはできていない会社が多いのも現状です。こうした会社さんは住宅ローンの選択肢を設けていないが故に失注するケースも多く、マッチングのスケールが上がるだけで契約率が変わります。特に地場の工務店さんの場合などは、会社が融資をもらっている銀行でお施主さまのローンを組んでもらうケースも多いですね。お付き合いも大事なのでそういった意向は汲むようにしていて、ご指定の金融機関がある場合はそちらを活用した上でご案内しています。

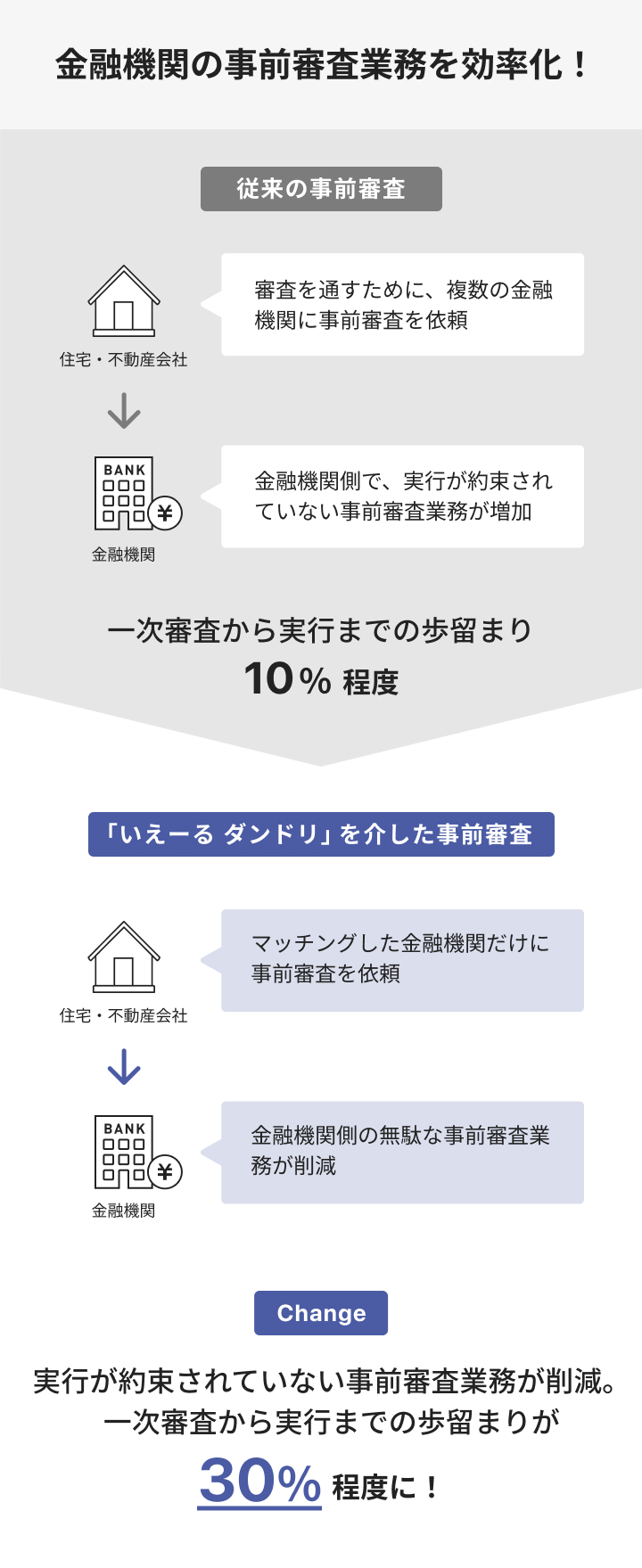

また、「いえーる ダンドリ」で住宅・不動産会社の住宅ローン業務サポートを行うことで、金融機関が行う事前審査業務が効率化され、通常10%程度だった一次審査から実行までの歩留まりが30%まで上がった、という声も金融機関から届いているという。

小林氏: 住宅・不動産会社さんは、どの銀行でローンが通るか分からないので、事前審査の段階で複数の金融機関に審査を依頼します。事業者側としては審査を通したいのでいろんな銀行に出すのは正しいことなのですが、最終的に実行されるのは1件なので、それ以外の無駄な事前審査業務が金融機関側に発生しているというのが業界慣習になっています。だからこそ、「いえーる ダンドリ」でフィルタリングをかけることによって、こうした金融機関の無駄な業務が改善され、歩留まりを上げることができるようになります。「いえーる ダンドリ」が介在することで業務効率化してコストが削減され、結果的に金利が改善されるかもしれませんし、最終的にエンドユーザーにとっての価値に繋がるはずです。

業界の慣習を変えていくことで、住宅流通性を高めたい

同社は今年2月、15社を引受先として第三者割当増資により35億円の資金調達を実施。今回の調達資金で、住宅ローンプラットフォームのマーケット浸透、事業拡大のためのM&A、不正情報の検知システムや個人情報漏洩事故防止のためのデータ送信クラウドシステムの開発などへの投資に充てる予定だ。こうした取組みを通して、ブラックボックス化している業界負の解消に挑む。

小林氏: 住宅・不動産会社さんがサスティナブルな経営をしていくためには、今後益々コンプライアンス面を大事にしていく必要があると思います。今は悪意があれば騙せてしまう状況になってしまっていますが、ちゃんとやっている会社が損をするという構造は本来良くないことです。今まで本気で不正を防止していくプレーヤーがいなかったので、弊社が業界を健全化させていきたいと考えています。そのためにも、不正を未然に防ぐことはとても重要です。実際の契約価格に金額が上乗せされてローンが申請されるというのが一番多い不正のパターンですが、実行データから類推して不正を感知していくシステムを開発しています。

また、審査のペーパーレス化にも取り組んでいる最中です。現状は金融機関によって申請用紙のフォーマットが異なるのですが、徐々に共通のフォーマットを使って審査をするようになっていけたら。審査基準についても、勤続年数を重視したり、副業分は収入に含められなかったり、個人事業主に不利な条件になっているなど、働き方の変化に対応しきれていない部分も多いので、時代に即した審査項目に変更していくことも必要だと思います。ローン審査の構造負を解消していくことで住宅流通性を高め、住宅購入できるプレーヤーの裾野を広げていきたいです。

昨今は、エンドユーザーが住宅や不動産の知識を得やすい環境であることに加え、住宅ローンは商品の差別化のために多様化が加速している。今後エンドユーザーのお金に対する要望が高まるのは必至であり、営業はより高いレベルでの対応力が求められることになるだろう。同社では、営業向けの資金計画セミナーも実施。「いえーる ダンドリ」の住宅ローンのデータベースとネットワークを活用することで、エンドユーザーへの要望にしっかりと応えていける営業スキルが身に付くはずだ。

* * *

今回ご紹介した、住宅事業者向けクラウド型住宅ローン業務支援システム「いえーる ダンドリ」の詳細については、こちらからご覧いただけます。

| URL | https://iyell.co.jp |

|---|---|

| 代表者 | 代表取締役社長兼CEO:窪田 光洋 |

| 設立 | 2016年5月12日 |

| 所在地 | 〒150-0043 東京都渋谷区道玄坂2-10-7 新大宗ビル1号館10F |